光伏内卷加剧,叠加2024年新增装机增长失速,光伏行业进入“雪崩”前夜。随着成本的快速下降,“光伏+储能”模式被认为是拯救两个行业的良药,虽然储能促进电力平衡能一定程度增加光伏消纳,但从光伏发电特性和储能发展逻辑等角度考虑,光伏绑定储能并非经济有效的能源转型途径。

一、光伏“淘汰赛”加剧

光伏行业的持续内卷,到2024年呈现雪崩迹象。虽然去年新增装机增速创新高,但赛道的拥挤依然使光伏市场深陷内卷和价格战。而今年以来,光伏增长逐步失速,一季度我国光伏新增装机45.75GW,同比增长35.89%,但环比大幅下降。今年3月,我国光伏新增装机同比下降32%至9.02GW,是多年来首次出现单月同比下降,。

整体需求的放缓,使光伏各环节价格加速下跌,光伏行业不得不面对“双杀”的严峻局面。4月底,P型和N型光伏组件均跌破0.8元/W;2023年以来硅料也下跌约2/3,其中P型致密料价格已低于5万元/吨。根据最新披露的1季度报表,行业各环节龙头业绩整体断崖式下跌。

表1 光伏龙头一季度业绩表

表1显示,除阳光电源、正泰电器外,1季度光伏各环节龙头企业在营收、利润上均出现下滑,大多数企业利润更是下跌明显,40%的企业转亏。阳光电源作为逆势上扬的光伏界特例,主要借助国际逆变器和储能市场的竞争优势,光伏与储能装机的快速增长带来的逆变器等辅材需求量上涨,但相对阳光电源,最能体现光伏企业困境的莫过于昔日一哥隆基绿能。

4月29日,隆基绿能发布年报及一季报:2023年实现营收1295亿元,同比增长0.4%,归母净利润107.5亿元,同比下降27.4%。24年1季度实现营收176.7亿元,同比下降37.6%,归母净亏损23.5亿元。2020年隆基绿能超越晶科能源成为全球组件出货量之冠后,2023年再次被晶科反超。今年隆基在营收、利润上的掉队,主要原因是错失了TOPCON的先发优势。晶科通过短期押注TOPCON,同时凭借超额利润不断降价争夺市场份额。但在光伏行业进入惨烈的淘汰赛时,晶科对具有长期主义基因的隆基的暂时胜利已不再重要,整个行业的发展才是生死存亡的问题。

光伏行业价格站的漩涡越卷越深,更多企业走到破产的边缘。光伏已显现出类似钢铁、有色等基础工业的特点,拼的是产能利用率和成本优势,赚的是薄利多销的“白菜钱”,周期性也将成为光伏产业的重要特征。但另一方面光伏创新特性加剧了竞争,随着光伏技术发展到深水区,研发投入成为企业避免出局的生命线。据统计隆基、晶科等光伏一体化巨头每年研发投入都已达50亿乃至百亿之巨。一方面赚的是白菜钱,一方面研发成本高昂,产能迭代、技术优化、成本控制将使光伏行业的淘汰赛尤为惨烈。

据行业分析,随着未来产业集中度将更加明显,预计未来中国光伏一体化企业将会存在3-4家绝对龙头,掌握全球70%以上市场份额。同时具有细分链条技术优势的专业化企业也将并存,预计国内仍会存在5-6家较大的专业化企业。可以预见,未来更多公司将被淘汰出局,光伏惨烈洗牌正在进行。

二、需求放缓加速“雪崩”

光伏产能过剩早就露出端倪,2023年光伏装机的天量增长(我国新增装机达到216GW,同比增长接近250%),延缓了光伏行业“雪崩”的到来,但今年一旦出现增长失速将使光伏企业业绩硬着陆。

2023年光伏增长很大程度得益于第一批大基地项目的密集投产,但随着光伏总装机超过6亿千瓦,几乎接近全国最大负荷的一半,集中式和分布式新能源均面临严峻的消纳压力,同时用地、用水受限条件增加,新的资源获取难度增大,预计2024年光伏高增长难持续。

光伏发电具有很强的同时性,山东、河南等地分布式光伏的急剧发展,用电负荷被光伏发电部分抵消后的净负荷曲线,正在类似加州的“鸭形曲线”向“峡谷曲线”蜕变,体现在电力系统中就是白天电力富余和晚上电力缺口同时存在,在现货市场运行省份引发电价的急降急升。

近年来,原来拥有便利接入条件的分布式光伏,突然也感受到来自各方的“围追堵截”。一是越来越多的地市、县的配电网可接入容量见顶,纷纷限制分布式光伏的快速扩张,全国已有超过200个县(市、区)分布式光伏无新增接入空间。二是先后有山东、河南、河北等13个省份,调整用户侧峰谷电价区间,午间执行低谷电价,用价格手段优化分布式光伏发展。

用户侧光伏举步维艰,而集中式光伏则更难受。随着全额消纳紧箍咒的取消,不再不计代价地促进绿电的消纳,通过市场化等手段促进低价新能源的消纳成为未来发展方向。据统计,2023年我国新能源参与电力市场化交易的比例已达到约44%,光伏发电参与电力市场乃至现货市场已是大势所趋。但由于光伏扎堆发电特性容易产生价格踩踏,其现货市场价格风险更大。

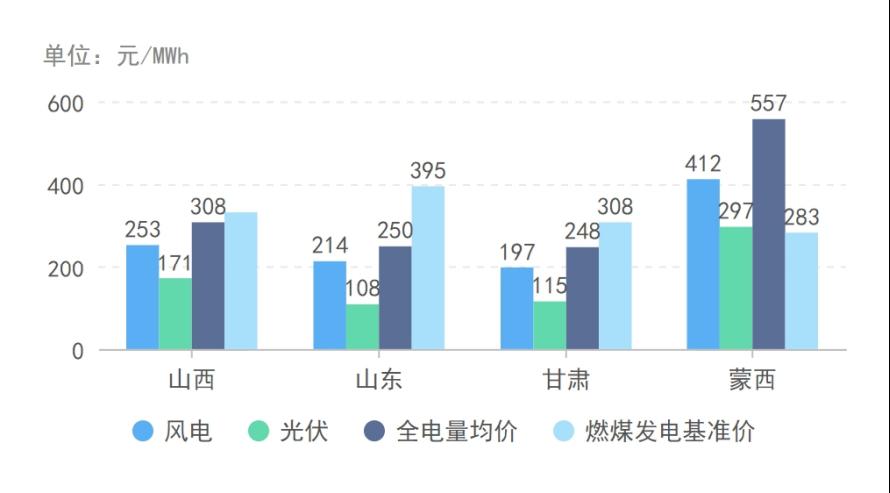

下图显示,现货市场运行省份,光伏平均交易价格一般低于0.2元/kWh左右(内蒙古由于电力供应紧张,成交价格接近0.3元/kWh),而山东、甘肃更接近0.1元/kWh,远低于煤电电价,也大幅低于风电平均电价。

新能源现货市场价格统计(2024年)

数据截止至4月21日,来源:兰木达电力现货,https://mp.weixin.qq.com/s/uGX_knsZzP956gOgn1QSzA

光伏并网与消纳问题加剧,使2024年新增装机潜力具有很大的不确定性,维持2023年高位装机规模已有难度,遑论再现高增长。根据中国光伏行业协会的预测,2024年我国光伏新增装机为190-220GW,中值略低于2023年。而彭博新能源预测,2024年全球新增光伏装机规模约511GW,比2023年同比增长约20%;但伍德麦肯兹(Wood Mackenzie)认为,从2024年至2028年,全球光伏装机的年均增长率将约为0。而根据PVInfolink的统计,2024年我国光伏产业链中各个环节产能均超1TW!

随着光伏新增装机增长失速,产能过剩更加严峻,预示着光伏的寒冬将更加猛烈且漫长!

三、储能拯救光伏?

无独有偶,光伏价格快速下跌的同时,储能也陷入内卷降价通道,行业寄望通过“光伏+储能”绑定发展,来解决光伏长远发展问题。第十二届储能国际峰会暨展览会期间,就有行业大咖提出:未来储能度电成本会到0.1元以下,新能源+储能的度电成本0.3元以下,真正的能源革命就能够实现。

言外之意,要达到该目标,新能源和储能行业的内卷仍将持续下去。而笔者认为靠“卷”成本和光储一体化难以解决光伏、储能高质量发展的问题,因为这并未触及光伏、储能发展的核心系统逻辑,行业为内卷付出高昂代价也不是可持续发展之道。

(一)光伏的价值错配

新能源+储能的度电成本取得优势,在短期内难以实现,靠内卷驱动价格下降,既不利于行业的长远发展,也带来质量良莠不齐等问题,难以适应电力工业对安全的要求。

光伏不是成本最低,但却是价值最低的发电类型。几年前,光伏被认为最有潜力成为成本最低的可再生能源发电,但近年的发展却并非如此。目前相对于风电,光伏的LCOE更高,而两者在电力市场上的价格又正好相反。由于光伏具有极强的发电同时性和间歇性,随着光伏渗透率的大幅提高,其集中发电时段电价将降到零甚至是负值,其资产价值越低,从投资收益比来看其价值为负。而风电的价格捕获能力和容量价值更高,图1的平均价格验证了该观点。

光伏渗透率的提升,使储能能有更多机会以低电价充电,降低了储能的充电成本,提升了储能的价值。“光伏+储能”的运行模式貌似成为一种可行的商业模式,但两者的绑定并不是必然的逻辑。在电力市场健全的情况下,尽管光伏造成了低电价,但单一储能主体参与电力市场,其低价充电来自于电力市场交易,光伏绑定并不是低电价的必然来源。储能投资方投资独立储能即可,而无需绑上光伏这一负资产的包袱。

当然从宏观角度来看,储能比例越高,对于光伏的消纳和价值的提升是有利的,储能价值和光伏价值将成为一对跷跷板。但直接决定储能发展模式的,是电力市场的边际电价,而不是与新能源的简单绑定。

(二)储能主要服务整个电力系统,而不是单一电源

储能的高质量发展应建立在系统思维基础上。建立电力系统的一个重要原因,是发挥电力供应规模优势,通过共享系统备用方式降低单体电源、负荷的备用,既降低了电力成本也大幅提高了安全水平。储能作为一种重要的系统备用资源,也应以公用及“共享”的方式发展。新能源按比例配储能的方式,无疑违背了该规律,行政强配的手段已证明是一个失败。

而以市场的模式,促使“光储”联合成本最低,最终替代煤电的思路,只会是促进光储发展的一个概念和宣言,最终也将难以落到普遍的商业模式实践上,也因为不符合电力系统的上述原则。设想一个独立的,以光伏电源为主的孤网,仅考虑日内平衡,都需要配置8-10小时的电储能;而考虑多日阴雨天气,配置时长可能要到50小时以上,即便光伏、储能成本下降至非常低,其成本仍将高于电力系统供电模式。

所以度电成本的计算并不简单,不但跟投资相关也与运行频次相关。所谓“好钢用在刀刃上”,只有从电网平衡角度,使新能源发挥绿色发电优势,电储能实现较高频次的日内调节,化石能源(未来可能是绿氢、绿氨、绿醇)发电实现长时调节,通过各级优化配置,才能使储能配置时长更优,利用次数更长,最大程度发挥储能价值。

所以,储能拯救的不是光伏,而是用于电力系统的整体平衡。新能源配储应以满足电站并网运行要求(如实现一次调频、二次调频、功率波动抑制等)为主要目标,不盲目扩大单体配置的比例,其比例可能不高于新能源功率的10%/0.5小时。而储能发展的主力军应用于电力系统平衡,其主要导入力量为市场,同时纳入电网规划与统一运行,收益模式为现货市场电价差和容量收益,重点发展方向为独立、长时、标准化的独立储能电站。

碳索储能网 https://cn.solarbe.com/news/20240509/88826.html