大储作为重资产行业,下游客户主要为五大四小等央国企,采取项目招标模式,与下游客户绑定合作关系的企业有望受益。其中,原PCS和原电网系储能系统集成企业具备电网运行经验,一般渠道资源丰富。

01技术类型

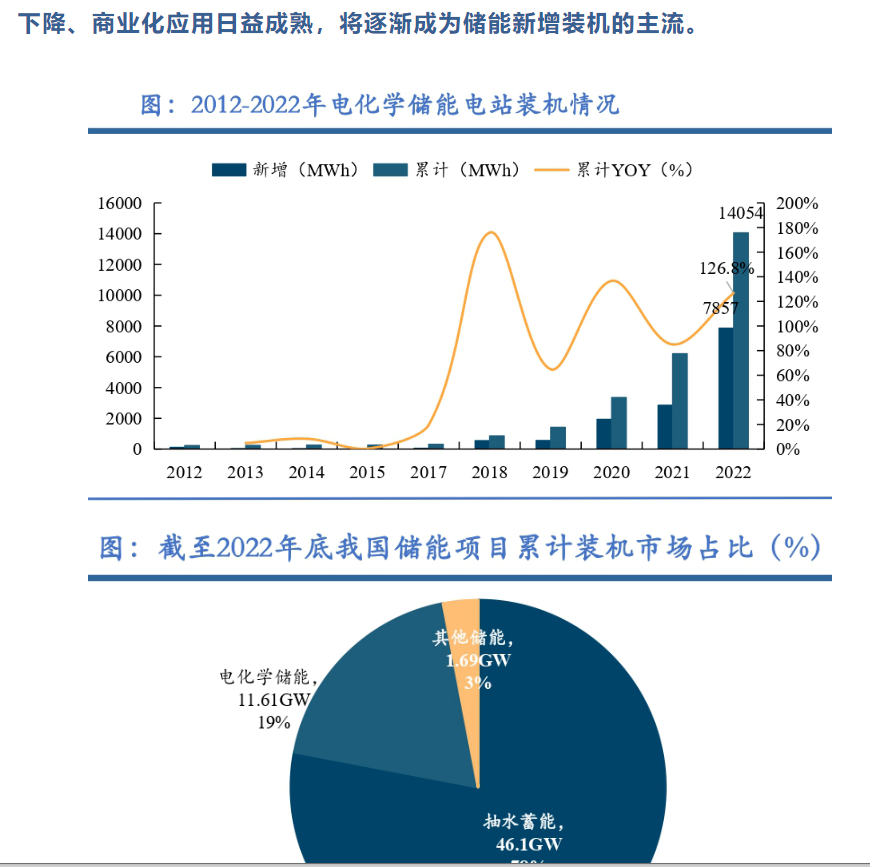

01 电化学储能是当今应用最广、潜力最大的储能技术

2022年全球已投运电力储能规模累计237.2GW,年增长率15%;抽水蓄能是当前最为成熟的电力储能技术,但受地理选址和建设施工的局限,未来发展空间有限。2022年抽水蓄能累计装机规模占比首次低于80%,同比下降6.8%;截至2022年底,中国已投运电力储能项目累计装机规模59.8GW,占全球市场总规模的25%,年增长率38%。抽水蓄能累计装机占比同样首次低于80%,与2021年同期相比下降8.3%。电化学储能是当前应用范围最广、发展潜力最大的电力储能技术,2022年累计装机14054GWh,储能项目占比近20%。未来随着成本持续下降、商业化应用日益成熟,将逐渐成为储能新增装机的主流。

02产业链

01 储能系统集成环节承上启下,属兵家必争之地

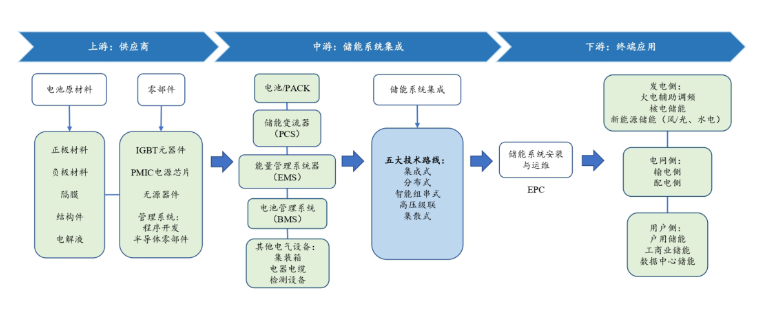

作为储能产业链的核心环节,储能系统集成(ESS)上承设备提供商,下接储能系统业主,成为储能厂商必争之地。主要包括上游原材料及零部件;中游核心环节储能系统集成,含电池组、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)四大关键部分以及其他设备(如:电池控制柜、本地控制器、温控系统与消防系统等),并提供给下游储能EPC厂商完成项目安装与运维,终端应用场景主要在发电侧、电网侧、用户侧和微电网四大领域。

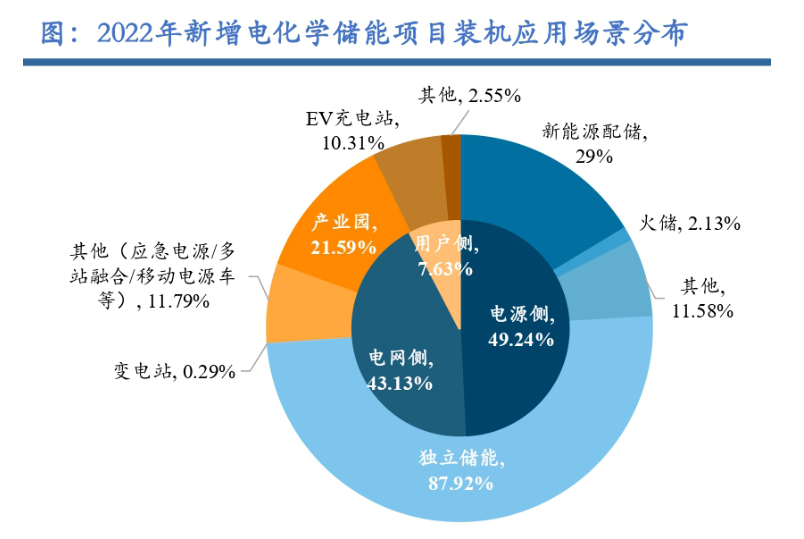

03应用场景

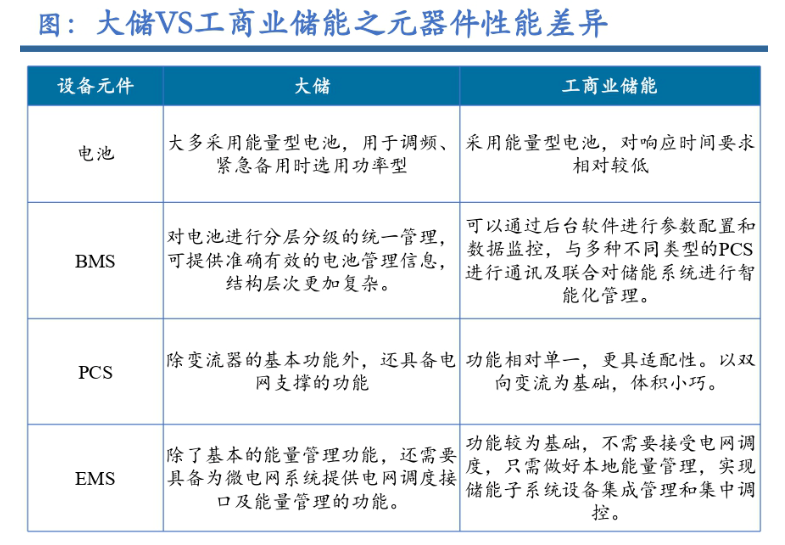

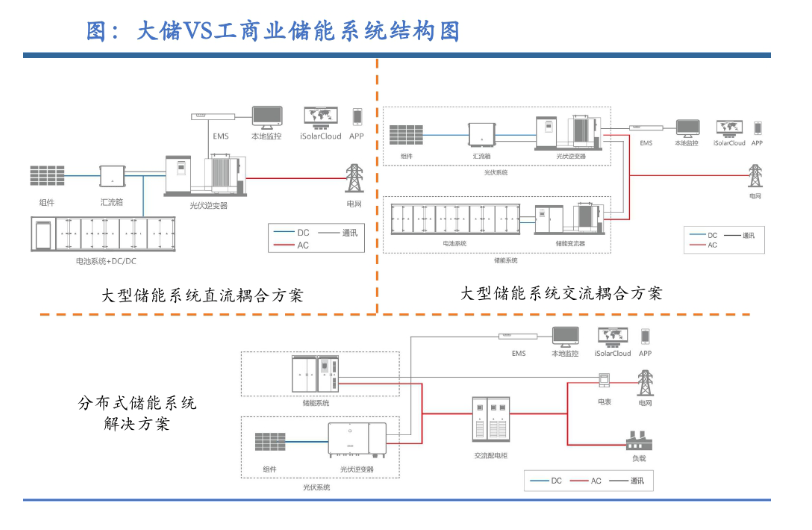

储能行业应用场景主要可分为电源侧、电网侧和用户侧三类:其中安装在电源侧与电网侧的储能称之为“表前储能”,而用户侧的储能则称为“表后储能”。1)表前储能:又称“大储”,主要应用在新能源电站、电网等场景,储能功率大,属于电力工程投资,应用端强调安全稳定;2)表后储能:分为工商业和户用,储能功率较小。2022年,大储在电化学储能装机中占比达92%,处于主导地位。根据下游储能应用场景差异化,储能系统集成产品也具有差异性。

不同应用场景对储能系统元器件的要求不同:工商业储能多一体化建造,采用一体柜,储能相对容量较小,系统功能也相对简单,对系统控制的要求低于储能电站。储能电站由于运行寿命较长,维修难度较大,对于储能系统的性能、安全性、建造和运维成本要求较高。

04海外市场

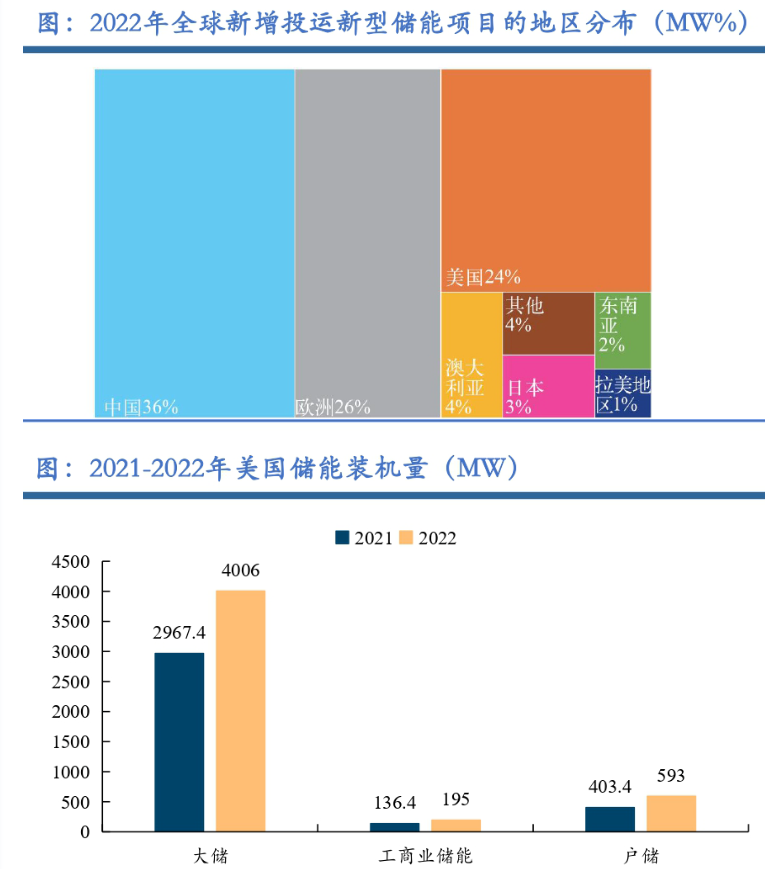

01 中美是全球大储主战场,美国大储装机占比达84%海外储能市场主要分为两类:第一类是成熟市场,如欧洲、美国、日本、韩国、澳洲等,市场需求趋于稳定;第二类是新兴市场,如巴西、爱尔兰、印度、非洲、埃及等,正处于新需求增量的爆发期。1)从成熟市场来看,欧洲是全球最大的家用储能市场,其中德国、意大利、英国位居前三;日本、澳洲储能装机需求同样集中在表后户储。美国、 韩国市场是表前储能主导。2)从新兴市场来看,印度、巴西、非洲等地区,在电网改造、新能源市场快速崛起的背景下,也相继进军储能市场。从2022年全球储能新增装机来看,中国/欧洲/美国市占比分别为36%/26%/24%。其中,中国以表前储能为主,当前需求主要来源于国内新能源的强制配储政策;而美国表前储能的主要需求来源于当地老旧电网的建设刚需。

05中美市场

01 美国行业集中度较高,国内集成商初步跻身美国市场根据IHS Markit,2021年美国大储集成商CR5达55%,大储集成商以本土厂商为主,其中Fluence占18%,居第一;国内储能集成商阳光电源跻身美国大储集成商TOP10 。另外,国内储能系统集成商中,阳光电源、阿特斯、科陆电子、 比亚迪均以自主品牌出货,其中阿特斯依靠集团旗下EPC部门在美国多年的项目资源积累,美国出货占比高。而目前,中国市场的储能集成商参与者众多,但集中度仍不高。

06行业现状

01 导入期向成长期加速过渡,市场面临盘整出清由于锂离子电池下游应用由消费、动力和储能三分天下,因此对标行业全生命周期演变具有参考意义:

1)手机厂竞争格局演变经历了“新旧势力开始交锋—新势力进旧势力退—新势力淘汰赛—洗牌结束格局稳定”四个阶段,目前进入了寡头垄断市场;2)汽车整车厂2023年开年迎来了激烈的价格战,特斯拉和比亚迪双雄降价后,各电车品牌纷纷跟调价格。随着价格逼近成本线,行业迎来盘整。目前储能系统集成商入局企业众多,但行业集中度仍较低。随着行业全生命周期的规范落地,政策明晰,缺乏核心技术、不符合安全标准的企业将在行业趋势下面临淘汰。

目前储能系统发展尚处于早期,主要有两种发展模式:

1)专业集成商发展模式:专注于本身环节,定位第三方供应商。如海博思创、科陆电子等,竞争优势在于与部分集成商无利益冲突,销售渠道广,通过集成商快速铺开;

2)一体化发展模式:PCS、电池厂商纵向延伸价值链,实现PCS、电芯等储能系统主要部件自主生产制造,并由自主设计部门完成系统集成服务,竞争优势在于产品一体化销售,有利于降本增利。

除了专业从事系统集成业务,中游主营四大主要部件的企业具备器件生产的技术优势,向系统集成环节拓展。

07盈利分析框架

碳索储能网 https://cn.solarbe.com/news/20231009/80921.html