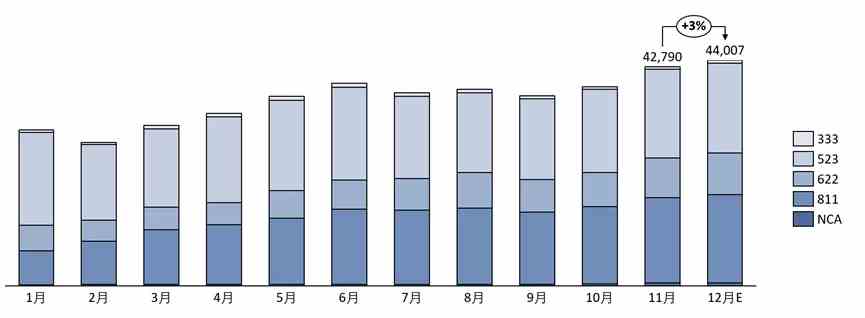

2021年1月-12月三元材料产能回顾,2021年,预计中国三元正极材料总产量为39.3万吨,较去年同比上涨85%。从整体产量趋势来看,三元材料月产量总体呈波动上行趋势。上半年,受海内外动力市场需求向好的带动,同时头部企业的新增产能逐步投放,三元材料供应量增加。进入下半年,新增产能投放的同时又因原料成本压力的提升叠加能耗双控政策推行,整体供应提升中出现一定波动。

其中,三元材料月度产量共出现三次环减:2月因生产日期较少及部分厂家在过年期间选择减少产线开工,三元材料产量在本年出现首次环比下滑;7月后,因南部地区限电及河南地区部分厂家受洪水的侵扰,三元材料供应量在7月再次出现波动,较6月环比减少;9月下旬,能耗双控政策的推行,全国多地均有限电,且三元材料厂集中分布地区的限制力度较大,如湖南、广东等地,三元材料产量在9月出现全年第三次环比减少。

数据来源:SMM

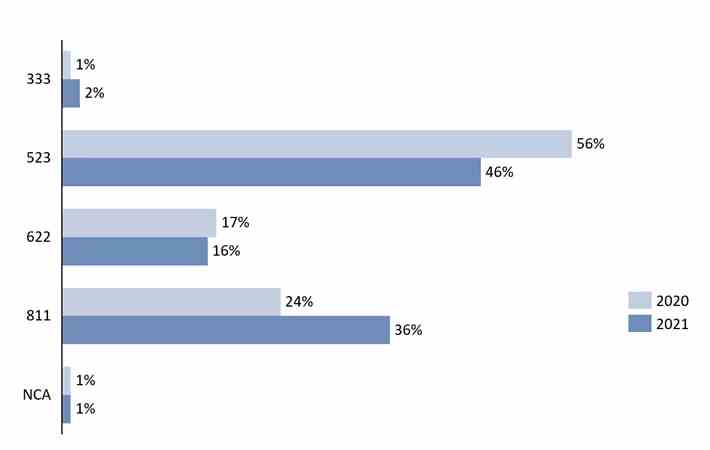

分型号来看,与2020年相比,5、6系占比均出现下滑,其中5系下滑较为显著。此外,8系占比提升较为显著,自2020年的24%提升至36%。考虑两方面因素带来的影响:其一,受续航里程的追求的持续性推动,国内主流动力市场逐步进行对5系至高镍方向的切换,2021年的5系占比出现10%左右的下滑。其二,因原料价格涨幅显著,磷酸铁锂体系对于整体三元体系需求冲击不容小觑。5、6系材料的整体性价比有所下滑,且在性能方面的与磷酸铁锂的可替代性更高,在此压力的驱动下,高镍化趋势有所提速。

数据来源:SMM

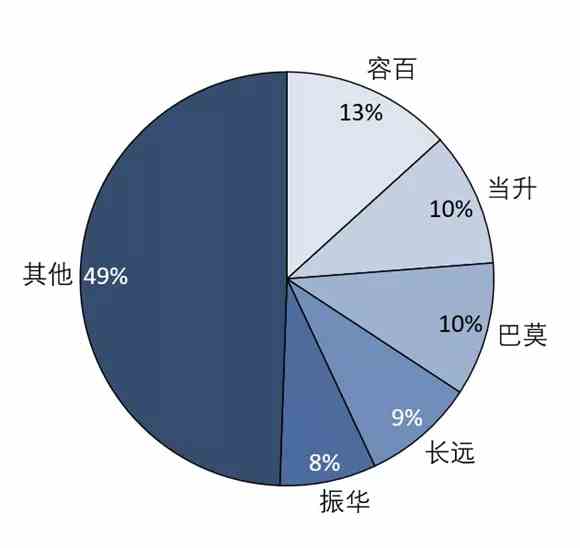

据SMM调研统计,2021年三元材料产量超过20,000吨的厂家共有7家,合计产量可达24.9万吨,占总供应量的63.4%。2021年,三元材料CR5的占比可达51%,较2020年的44.8%有所提升,行业集中度进一步提高。从TOP5的厂商来看,前四名的容百、当升、巴莫、长远未发生改变,且产量占比均较2020年有所提升;振华也因下半年存在新增产能投放及头部客户订单存在增量,而在今年成功跻身产量前五。

数据来源:SMM

从产能来看,现阶段中国三元材料产能保持较高增速,但总体开工率仍处在较低位置。据SMM统计,2021年中国三元材料产能达到75万吨,较2020年新增14.2万吨,增量主要来自于容百、当升、巴莫、振华、厦钨、贝特瑞等企业(排名无先后顺序)。同时,2022-2025年间,亦有多家企业宣布了相关的扩产计划。然而,目前三元材料行业的产能利用率刚逾50%,且整体行业定制化趋势较强,企业间毛利率参差不齐。SMM预计仅具有良好下游合作关系或上游资源锁定的企业的扩产计划具有一定现实意义。预计2025年,中国三元材料产能将达到193.8万吨。(仅根据现有公告进行预测)

此外,在进出口数据方面,中国在2021年成功实现了三元材料净出口国身份,全年实现净出口量0.3万吨。随着海外高镍趋势的不断加深,多家海外车企亦在2021-2022年间规划推出多款高镍车型,这些将促使三元材料出口订单量不断增加。同时,国内现阶段8系占比虽有提升,但5、6系总体仍在主导地位。本次原料价格飞涨下,5、6系受铁锂冲击较为显著,国内三元整体增速有所放缓。同时也因越来越多的材料厂送样完成,海外材料厂投产也尚需时日,后续出口量或继续提升。

数据来源:SMM

2022年,受国内外新能源汽车终端需求的带动,又因海外扩产速度较国内更为缓慢,国内三元材料产量将会保持较高增速。SMM预计2022年中国三元材料产量将达到52万吨,同比增长31%。

2021年1月-12月三元材料价格回顾

三元材料(523型)价格波动主要受到镍、钴、锰、锂金属价格及供需结构的影响。2021年钴锂价格波动幅度较大,镍、锰价格变动相对平稳,三元材料价格与钴锂价格走势基本一致。

一季度,三元材料受成本端推动作用显著,总体呈上行趋势。前两个月,在镍钴价格的推升下,前驱价格有所抬升,叠加锂盐价格同样呈上行趋势,三元材料成本提升,价格上行。三月后,钴镍价格的回调致使前驱价格亦有所回落,但锂盐挺价状态下,三元材料价格降幅小于成本端。

二季度,成本相对稳定的情况下,三元材料价格基本维持。成本端,钴盐存在小幅回落但镍盐总体缓慢上行,前驱及锂价相对稳定,三元材料成本基本平稳。供需结构来看,需求方面存在小增,三元材料价格在整体供需较为均衡且成本稳定的情况下,价格走势平稳。

三季度,锂盐价格快速上行及限电政策的影响下,三元材料价格增幅较大,较季度初上行约36%。锂盐在冶炼企业年中检修叠加厂家的积极预期使囤货情绪加重,碳酸锂价格自七月暴涨,三季度末价格较季度初上涨约102%。成本端的有力带动使三元材料价格呈快速上行趋势,但因铁锂端对终端需求的挤压及三元材料供应存在一定过剩的情况下,价格上行略滞后于成本,且增幅亦小于成本。季度末因能耗双控政策推行使供应量有所减弱,对三元材料价格上行形成一定支撑。

四季度后,在供需面的制约及锂盐成本的带动作用下,三元材料价格将呈缓慢上行趋势。期间,前驱体价格较为稳定,三元材料成本随锂盐不断抬升。但从供需面来看,随着限电影响的消退,供应量有所回升叠加部分新增产能的释放,小幅过剩格局有所延续,对三元材料的价格抬升形成一定制约。同时,也因锂盐价格处于高位,出于成本压力,数码端传导能力较弱,订单有所减量。截至2021年底,中国三元材料(523型)均价基本维持在24.3万元/吨。

数据来源:SMM

未来展望

受国家政策的扶持与刺激,新能源汽车行业的飞速发展将成为三元材料未来发展的核心推动力。然而,在今年钴锂原料价格飞涨的环境之下,具有更高性价比的磷酸铁锂对三元体系的需求量造成较大冲击。在与磷酸铁锂相较下,高镍三元以更高能量密度与低成本取胜,但5、6系三元材料性价比与性能并未占据更多优势,被替代的可能性也将会较高镍三元材料更高。然而,高镍三元来自安全与技术瓶颈亦是不可小觑。技术方面的提升可为破局之策。后续随着固态电池、4680等技术的成熟,高镍三元的高能量密度特性在实现进一步巩固的同时,安全性也将会实现有效改善。未来,三元材料高镍化必将成为趋势,但短期内受限于技术与安全性等因素的考量,5、6系产品仍将是国内市场的主流产品。

碳索储能网 https://cn.solarbe.com/news/20220104/7869.html